基金销售新规“扰动”落地债市修多宝体育- 多宝体育官方网站- APP下载复可期

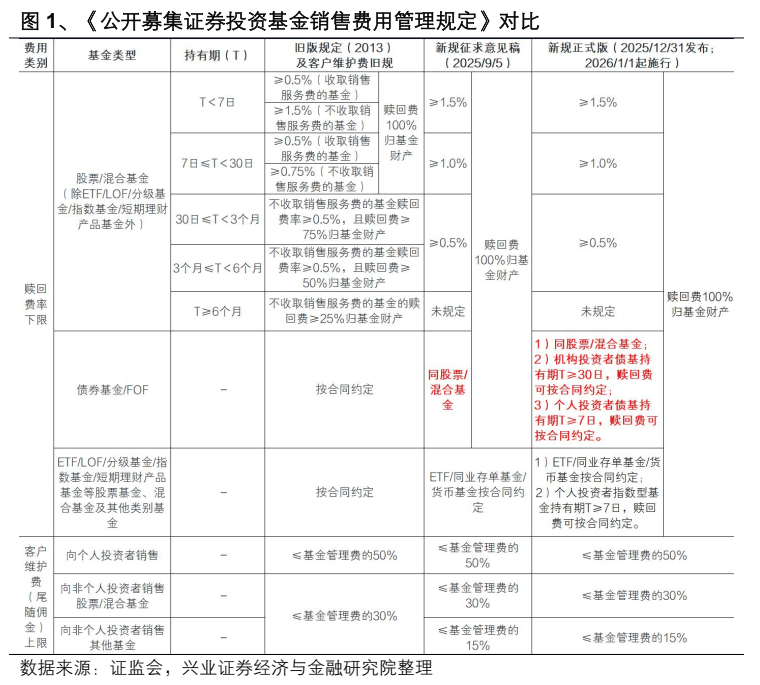

2026-01-06多宝体育,多宝体育官方网站,多宝体育APP下载2025年12月31日,中国证监会修订发布《公开募集证券投资基金销售费用管理规定》,自2026年1月1日起正式施行。2025年9月5日证监会发布《公开募集证券投资基金销售费用管理规定(征求意见稿)》,并向社会各界公开征求意见。

第一,“新规”相比2013年的旧版规定,上调了股票型基金和混合型基金的赎回费率下限,引导投资者形成长期持有的投资理念。

第二,“新规”对于ETF、同业存单基金、货币基金继续采用差异化赎回费率安排。

第一,“新规”对于个人投资者投资指数型基金和债券型基金的情形进行了区分。

“新规”正式稿落地对于公募债基无论在短期还是中长期,都是具有深远影响的标志性事件:

“新规”降低债券型基金免除赎回费的门槛,并给予老产品一年的整改过渡期,有利于减轻债基负债端赎回压力。

“新规”规定机构投资者持有债券型基金不满30日收取高额赎回费,有利于增强公募债基负债端稳定性,减轻机构投资者频繁申赎对债基日常管理的干扰。

风险提示:货币政策超预期、财政政策超预期、地缘政治风险、机构负债端波动风险。

2025年12月31日,中国证监会修订发布《公开募集证券投资基金销售费用管理规定》(后文代称“新规”、“正式稿”),自2026年1月1日起正式施行。2025年9月5日证监会发布《公开募集证券投资基金销售费用管理规定(征求意见稿)》(后文代称“征求意见稿”),并向社会各界公开征求意见,意见反馈截止时间为2025年10月5日。“新规”正式稿的主要内容与征求意见稿基本一致,但在涉及债券型基金和指数型基金的赎回费率安排上作出了重大调整。

第一,“新规”相比2013年的旧版规定,上调了股票型基金和混合型基金的赎回费率下限,引导投资者形成长期持有的投资理念。对于持有期限少于七日、满七日但少于三十日、满三十日但少于一百八十日的情景,规定赎回费率下限分别为1.5%、1%和0.5%。对于股票型基金和混合型基金的赎回费率安排,正式稿延续了征求意见稿的规定,并未作出调整。

第二,“新规”对于ETF、同业存单基金、货币基金继续采用差异化赎回费率安排。“新规”明确“ETF、同业存单基金、货币市场基金以及中国证监会认可的其他基金,基金管理人可以根据产品投资运作特定另行约定赎回费收取标准”,这一点相比征求意见稿并无变化。证监会充分尊重并照顾投资者的交易和流动性管理诉求,将ETF、同业存单基金和货币基金与其他公募产品进行区分。

第一,“新规”对于个人投资者投资指数型基金和债券型基金的情形进行了区分。“新规”明确个人投资者持续持有指数型基金、债券型基金期限满七日,基金管理人可以另行约定赎回费收取标准。在征求意见稿中,个人投资者投资指数型基金和债券型基金的赎回费率安排与投资股票型基金和混合型基金一样,即对于T(持有期) ≤7,7≤T<30,30≤T<180, 分别按照1.5%、1%和0.5%的下限收取赎回费。“新规”将个人投资者持有指数型基金和债券型基金免除赎回费的门槛由180日降至七日。

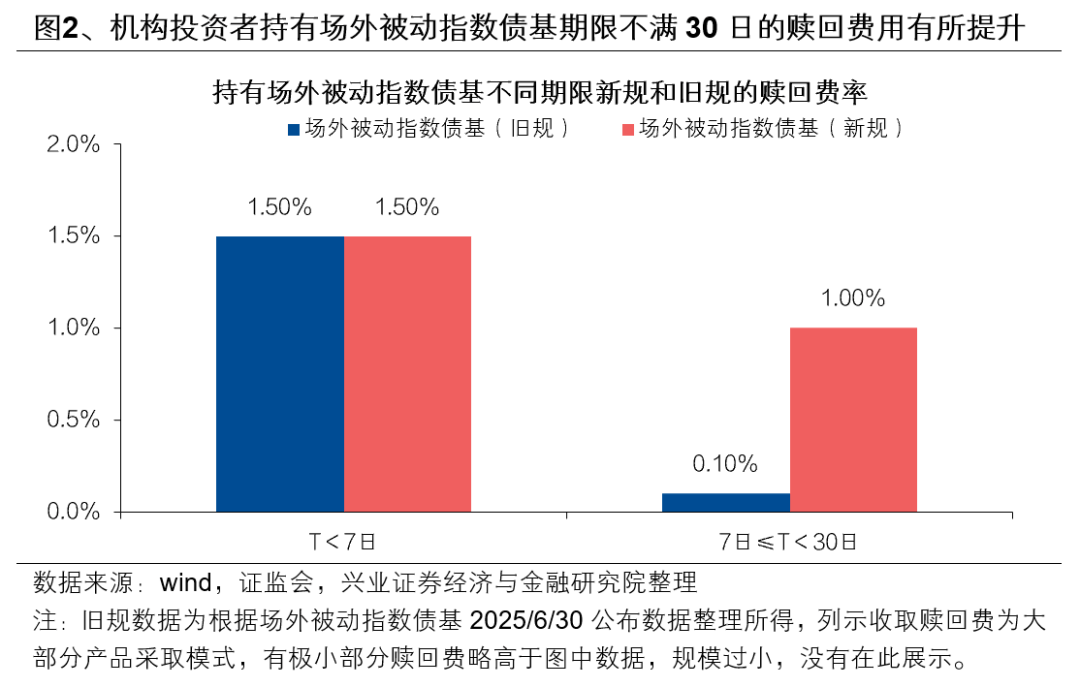

第二,“新规”对于机构投资者投资债券型基金的情形进行了区分。“新规”规定机构投资者持续持有期满三十日的债券型基金份额,基金管理人可另行约定赎回费收取标准。征求意见稿规定,机构投资者持有债券型基金期限T≤7,7≤T<30,30≤T<180, 分别按照1.5%、1%和0.5%的下限收取赎回费。“新规”对于机构投资者持有债券型基金的赎回费率进行了特殊规定,既抬高了短期频繁申赎债基的成本(持有期不足30日征收高额赎回费),也降低了免除赎回费率的门槛(由持有期满180日降至30日)。

“新规”正式稿落地对于公募债基无论在短期还是中长期,都是具有深远影响的标志性事件。一方面正式稿相比征求意见稿的变化有利于降低公募债基短期赎回压力,另一方面“新规”中体现的监管导向可能在中长期重塑行业生态和格局。具体而言:

第一,“新规”降低债券型基金免除赎回费的门槛,并给予老产品一年的整改过渡期,有利于减轻债基负债端赎回压力。债券资产的潜在回报率与股票不可同日而语,尤其是当前债券收益率已处于低位,静态票息和资本利得空间都相对有限的环境之下。征求意见稿规定债券型基金与股票型基金一样,持有期不满180日按照1.5%/1%/0.5%三档收取赎回费,此后债基负债端不稳定性有所上升。正式稿将个人投资者和机构投资者投资公募债基免除赎回费的持有期门槛分别降至7日和30日,或将大幅减轻公募债基的负债端压力。此外,“新规”给予老产品12个月的整改期,也有利于避免公募债基负债端在短期集中赎回。机构投资者持有期满30日才能免赎回费,部分机构可能对此条款仍有顾虑,但12个月的过渡期或将很大程度上平滑新规对债基的影响。

第二,“新规”规定机构投资者持有债券型基金不满30日收取高额赎回费,有利于增强公募债基负债端稳定性,减轻机构投资者频繁申赎对债基日常管理的干扰。当前多数公募债基(包括A类和C类份额)对持有期满7日的份额免收赎回费,因此不少机构投资者,可能根据市场行情变化对公募债基进行频繁申赎,把公募债基当做波段交易的工具。“新规”对于机构投资者持有债基不满30日,仍按照1.5%(持有期<7日)和1%(7日≤持有期<30日)收取赎回费,能够减少机构投资者的频繁申赎,增强公募债基负债端的稳定性,拉长负债端久期,进而降低公募债基产品流动性管理的难度并提高产品的潜在收益率。“新规”或致力于在提高公募债基负债稳定性和不明显削弱债基配置价值之间寻找平衡点。

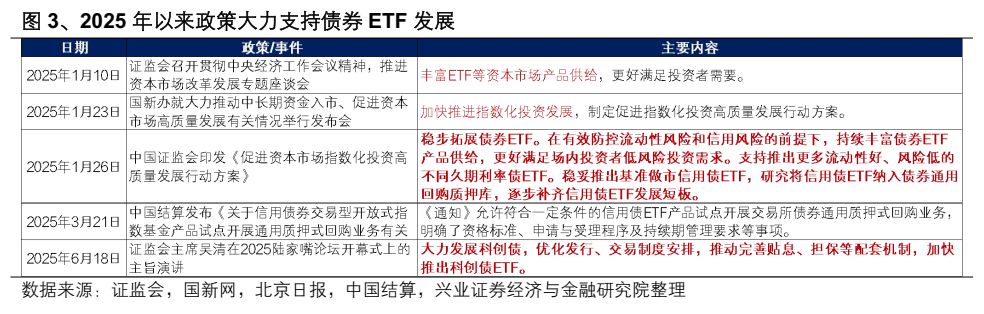

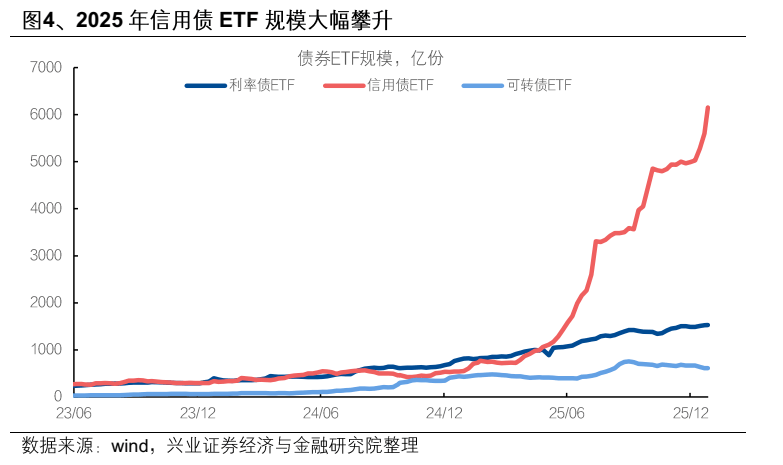

第三,ETF兼具费率低和申赎灵活优势,政策支持下预计持续有增量资金流入。

1. 按正式稿来看,机构投资者短期持有(少于30天)场外指数债基的成本将上升。场外指数债基的管理费和托管费暂无变化,当前大部分采用“0.15%管理费+0.05%托管费”模式,不过仍有超过20%的场外被动指数债基的管理费和托管费会更高一些。新规前后主要变化在于赎回费,过去大部分场外被动指数债基持有不足7日收取1.5%赎回费,7日及以上赎回费几乎不会高于0.1%;但新规后对于机构投资者来说,如果持有期限在7天(包含)至30天(不含)之间的至少需要收取1.0%赎回费,买入成本大幅提高,因此对于机构投资者来说短期交易成本上升(需持有30天)。

2. 相较于场外指数债基,ETF兼具费率低和申赎灵活优势,也是政策积极引导的方向,我们预计ETF将有持续增量资金流入。

a.ETF费率低。债券型ETF主要优势体现在当前都免收申购赎回费,也没有销售服务费,并且当前存量债券ETF中仅有两只产品未采用“0.15%管理费+0.05%托管费”模式,交易成本较低。

b.ETF的交易制度更加灵活。债券型ETF的交易制度结合了一级市场申赎和二级市场买卖交易的双重机制,并且申赎和交易均实行“T+0”交易制度,即当日买入、当日也可以卖出,申赎机制非常灵活。因此相对来说债券型ETF承担了更少的投资成本,并且提供了更便利的投资渠道,如果在1个月内需要频繁申赎那么债券型ETF或许是更好的选择,比如需要进行流动性管理的仓位部分,或者是需要执行基金择时和轮动策略如FOF等。

c.2025年以来政策积极支持ETF发展。2025年政策明确债券ETF在资本市场高质量发展中的战略角色,1月证监会召开的座谈会和国新办发布会提出要丰富ETF产品供给,加快推进指数化投资发展,随后证监会发布《促进资本市场指数化投资高质量发展行动方案》,将债券ETF纳入指数化投资发展的重点范畴。2025年3月21日,中国结算发布《中国结算关于信用债券交易型开放式指数基金产品试点开展通用质押式回购业务有关事项的通知》,明确了将信用债ETF纳入债券通用回购质押库的标准。预计随着各项政策的持续落地与市场机制的不断完善,债券ETF市场有望进一步扩容,产品类型将更加丰富,在市场中的作用将愈发凸显。

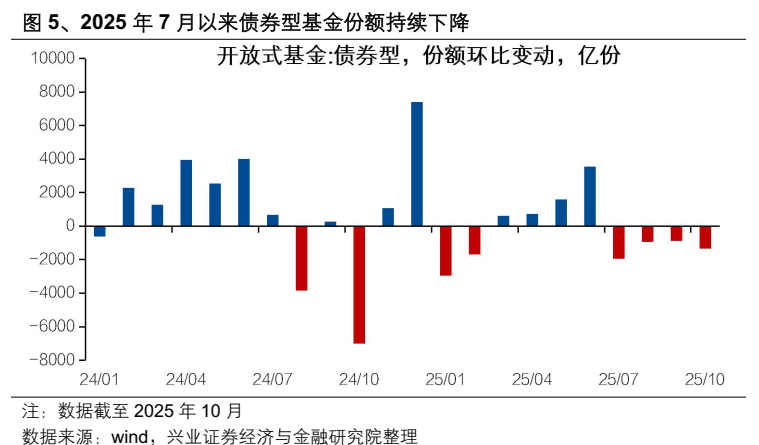

“新规”对债基赎回费的调整构成超预期利好,债市情绪有望迎来修复。9月公募费率新规征求意见稿发布后,公募债基负债端流出持续扰动债市。11月开启的这轮调整中,机构行为是核心驱动因素,除了配置盘买债力度偏弱外,公募债基负债端持续净赎回是债市调整的主因之一。“新规”放宽免除赎回费的门槛,即个人和机构投资者持有债券型基金分别满7日/30日可免赎回费,超出市场的普遍预期,对债市构成利好。叠加跨年后资金面大概率回归季节性宽松,债市有望迎来修复行情。

1. 9月5日征求意见稿发布之后,市场对于迟迟未落地的公募基金费率始终保持谨慎态度,担心改革后会再现赎回潮从而引发踩踏行情。因此二永债作为公募基金较为偏好的高流动性品种首当其冲,9月份被公募基金净卖出超1000亿元,是今年净卖出力度最大的一个月。在此抛压之下二级资本债调整较多,2025/9/4-2025/12/31期间,AAA级(中票为AAA-)的5年期普信债和商金债信用利差已经压缩了8-10BP左右,而AAA-的5年期银行二级资本债信用利差则大幅走阔超12BP。可以看到在此期间债市整体震荡,普信债收益率在9月末至11月中旬和12月初至12月末期间出现多次修复行情,收益率下行,但是二永债相比表现较为纠结,整体来看与普信债之间的超额利差由原来的倒挂已经逐步转正,甚至进一步走阔。

2. 随着新规正式落地,相关规定好于预期且前期利空已经扰动较多,叠加理财净值化整改后对于二永债等交易性资产的需求或有提振,预计二永债与普信债之间超额利差存在压缩空间。目前3-5Y的AAA和AA+二永债收益率及信用利差仍处于年内较高历史分位数水平,性价比已经凸显,随着短期利空落地,或是较好交易窗口。

但超长债的供需矛盾可能并未解决,投资者仍需关注曲线重定价风险。“新规”可能缓解赎回费率大幅上调带来的公募债基负债端流出压力,但在市场预期和风险偏好抬升的背景下,可能无法从根本上提高债券资产和债券型基金的吸引力。当前大类资产再平衡正在进行时,债券资产的吸引力可能仍不如股票型或混合型基金。此外,商业银行拉久期面临账簿利率风险管理指标约束,保险机构买债面临权益行情的分流,叠加元旦后利率债供给或明显放量,债券资产尤其是超长债供需矛盾仍然存在。在当前位置下,10年利率债和30年超长债或有一定超跌修复的空间,但是投资者不应该恋战。10年及以下品种是更稳妥的选择,对于风险偏好不高的投资者,杠杆+票息是确定性更高的策略。

风险提示:货币政策超预期、财政政策超预期、地缘政治风险、机构负债端波动风险。(原标题:“新规”扰动落地,债市修复可期 转自兴证固收研究 作者:左大勇 肖雨 徐琳 罗雨浓 徐曦)返回搜狐,查看更多